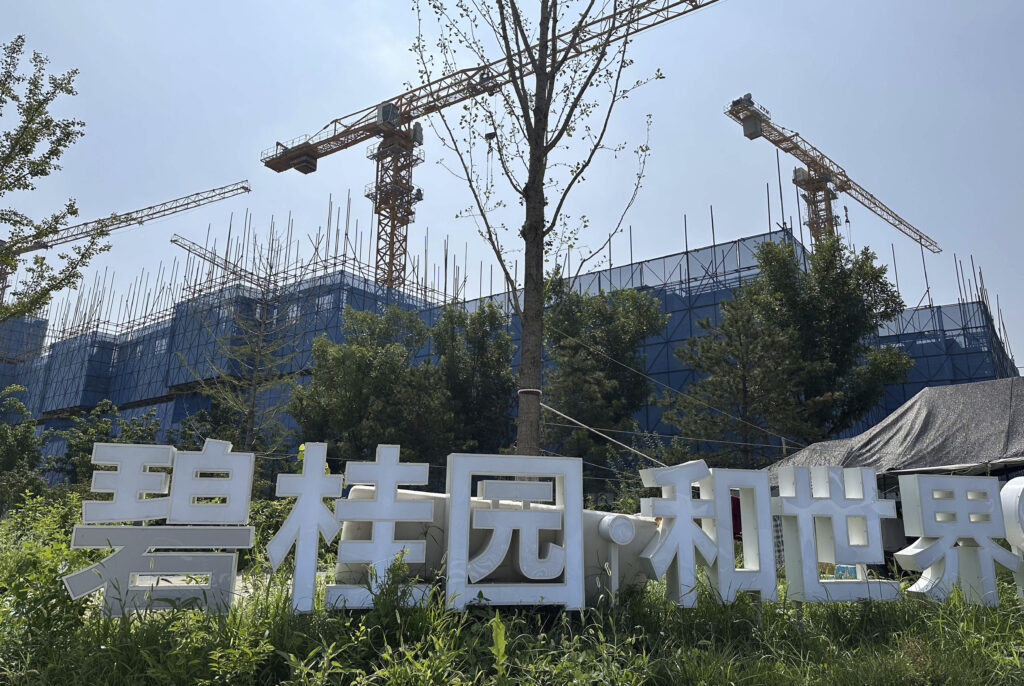

近日中國房地產龍頭企業恆大與碧桂圓無底洞的債務深淵,再次吸引社會的目光。這當中最大的苦主除了是買到爛尾樓的消費者外,應該就屬滿手呆帳的中國銀行了。這也難怪過去一向看多中國的高盛公司,日前發布《中國銀行業測試不可能三角形》(China Banks-Testing the“Impossible Trinity”)報告。指出由於中國銀行業的獲利日益萎縮,因此無法同時維持「備抵呆帳覆蓋率」、「資本適足率」與「發放股息」。用白話文說就是,過去幾年中國銀行業用發放高額股息的方式來吸引投資者,希望能擋住一再探底的股價,這種作法將升高銀行的經營風險,危及整個金融穩定。一針見血的點出了當前中國銀行業左支右絀的困境。

發股息救股價無法持久

這些年來中國銀行股的股價一再探底,截至今(2023)年7月A股42家上市銀行股中,僅剩下寧波銀行一家的股價淨值比勉強超過一,其餘均為跌破淨值狀態,且其中13家的銀行的淨值比低於0.5。為了護盤股價,中國銀行業用了兩個後座力很大的險招。第一個是發放鉅額股息,例如去(2022)年整體銀行股合計發放股息超過5800億元,創歷史新高。今(2023)年光是國有六大行合計就發放超4000億元股息,應該將是再創新高。惟這些帳上獲利可能是隱藏壞帳而來,這些配息極可能來自本金,沒人相信中國銀行業真的有賺這麼多錢可分紅。即使真的有這些獲利,比較穩健的做法因該用於打銷呆帳或是充實資本,以提高銀行的風險抵抗力。

放款給債務人幫忙護盤

第二個後座力很大的險招是,透過這些銀行的債務人幫忙為股價護盤。以興業銀行為例,獲得當地財政及其國資股東護盤,目前該行前五大股東合計持股比例將近五成。這些地方政府或地方融資平台,透過貸款或發債從銀行取得大量的資金,現在再讓這些債務人來購買銀行股票進行護盤。股價若被炒起來,當然皆大歡喜。一旦股價不斷探底,越滾越大的債務雪球,所造成的系統性風險也就越大。

銀行背了多少地方債務

根據高盛估計,目前全中國各地方政府總共有超過34兆人民幣的債務,其中18兆元是貸款,16兆元是債券。而銀行是最大的債權人,約持有總數66%的債權。更令銀行不安的是,銀行的債權中有超過七成沒有擔保品。並且這些地方債還以每年超過10%的速度快速成長。更悲情的是中國政府一再壓低這些債務的利率,讓銀行的收益更少但背負的風險卻加大。隨著情勢更加嚴峻,中國政府為減輕地方債破產的壓力,政策性延長貸款期限。例如過去銀行對一般企業的放款很少超過十年,現在政策要求這些銀行給地方融資平台25年期限的貸款,責任與風險都讓銀行來承擔。

谷底到了嗎?

高盛在該報告中下調多家國有大型銀行股的評級到賣出,結果引來各方指責,迫於輿論壓力,高盛的說法也委婉一些。這幾年來官方說法都是一再重申,中國銀行股資產品質良好,不良貸款率在可控範圍,撥備覆蓋率充足,因此中長期銀行股價「向下有支撐,向上有空間」。然而谷底真的到了嗎?投資者擔心中國銀行的風險除了整個經濟的動能消失中,另外就是房地產的泡沫太大。以目前的情勢來看,房地產的不良貸款還未達峰,風險還持續堆疊中。

除此之外,房地產泡沫的外溢風險也相當驚人。例如許多房地產公司積欠其供應商巨額款項,例如建材的提供商、機具設備商與運輸業等等,都可能得不到貨款而面臨倒閉風險,因此銀行也拿不回給這些產業的放款。同時消費者也因為投入畢生積蓄,結果換來爛尾樓,也侵蝕了其消費能力。也就是說過去用高槓桿來拚績效的副作用開始顯現,什麼時候才能走出谷底,也都還看不到一道曙光。

作者為台灣金融研訓院資深研究員

- 金融兵推是蝦米? - 2024 年 4 月 4 日

- 人造黑天鵝成趨勢──台灣如何因應金融戰攻擊 - 2024 年 1 月 30 日

- 高盛談左支右絀的中國銀行業 - 2023 年 8 月 16 日