壹、經濟成長端賴政府投資

中國大陸今年經濟成長率設定為5.0%。消費者物價指數(consumer price index, CPI)年增率為3.0%、城鎮調查失業率為5.5%,以及城鎮新增就業人口為1,200萬人;這些目標與上年一致。惟兩會議程僅7天,創2020年肺炎疫情以外最短紀錄,並取消總理記者會,打破30年的慣例,顯示國務院的經濟權力大幅削減。(見表1)

表1 中國大陸經濟目標

| 時間 | 經濟成長率 | 通貨膨脹率 | 城鎮失業率 | 城鎮新增就業 |

| 年增率(%) | 年增率(%) | 比率(%) | 萬人 | |

| 2015年 | 7.0 | 3.0 | 4.5* | 1,000 |

| 2016年 | 6.5-7.0 | 3.0 | 4.5* | 1,000 |

| 2017年 | 6.5 | 3.0 | 4.5* | 1,100 |

| 2018年 | 6.5 | 3.0 | 5.5 | 1,100 |

| 2019年 | 6.0-6.5 | 3.0 | 5.5 | 1,100 |

| 2020年 | NIL | 3.5 | 6.0 | 900 |

| 2021年 | 6.0 | 3.0 | 5.5 | 1,100 |

| 2022年 | 5.5 | 3.0 | 5.5 | 1,100 |

| 2023年 | 5.0 | 3.0 | 5.5 | 1,200 |

| 2024年 | 5.0 | 3.0 | 5.5 | 1,200 |

與之對比,2月31家法人機構預期,2024年經濟成長率介於4.0%至4.9%,平均為4.5%,預估較上月減緩0.1個百分點;其中,經濟學人智庫(Economist Intelligence Unit, EIU)與荷蘭國際銀行(Internationale Nederlanden Groep, ING),皆下修0.2個百分點。反之,沒有機構上調預期。國務院總理李強亦坦言,5.0%的經濟成長率相對艱難。(見表2)

表2 中國大陸經濟成長率預測

| 項目類別 | 家數 | 預測值 | 修正幅度 |

| 投資銀行 | 14 | 4.5 | 0.0 |

| 國際組織 | 6 | 4.6 | 0.0 |

| 信用評等 | 3 | 4.4 | 0.0 |

| 商業諮詢 | 4 | 4.6 | 0.0 |

| 財經傳媒 | 4 | 4.6 | 0.0 |

| 加權平均 | 4.5 | -0.1 |

進一步而言,6個省市社會消費零售總額年增率設定為6.0%,居31個省市之眾。進出口貿易年增率目標的眾數為1.0%,計7個省市。城鎮固定資產投資年增率目標的眾數為10.0%,計5個省市。此符合市場預期,即消費受基期因素而回落,疊加出口受阻,故經濟成長只能仰賴投資支撐。

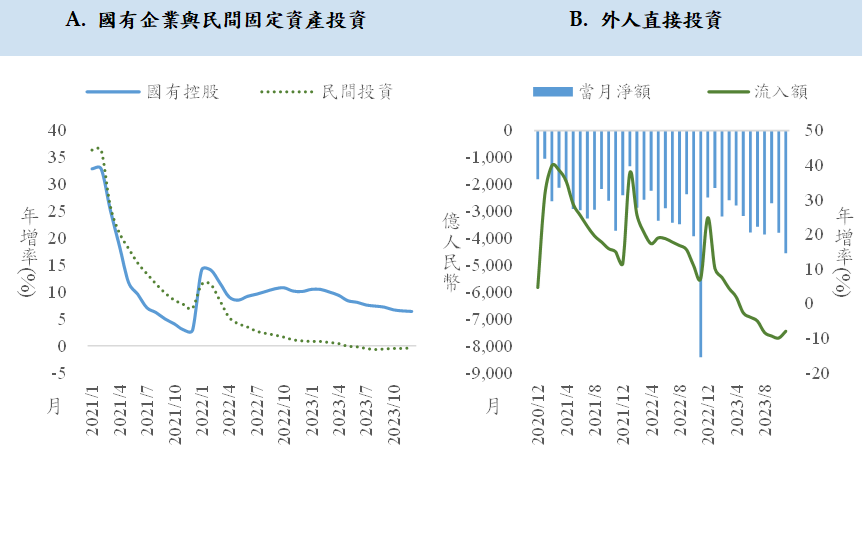

問題是,民間投資與外人直接投資(foreign direct investment, FDI),已連續8個月負成長。目前投資僅靠國有企業支撐,惟成長速度由2022年2月的12.2%,驟降至2023年12月的3.0%。國務院於1月更勒令,債務嚴重的12個省市,暫停半數以上的基礎設施投資。故投資動能恐未如北京當局的預估樂觀。(見圖1)

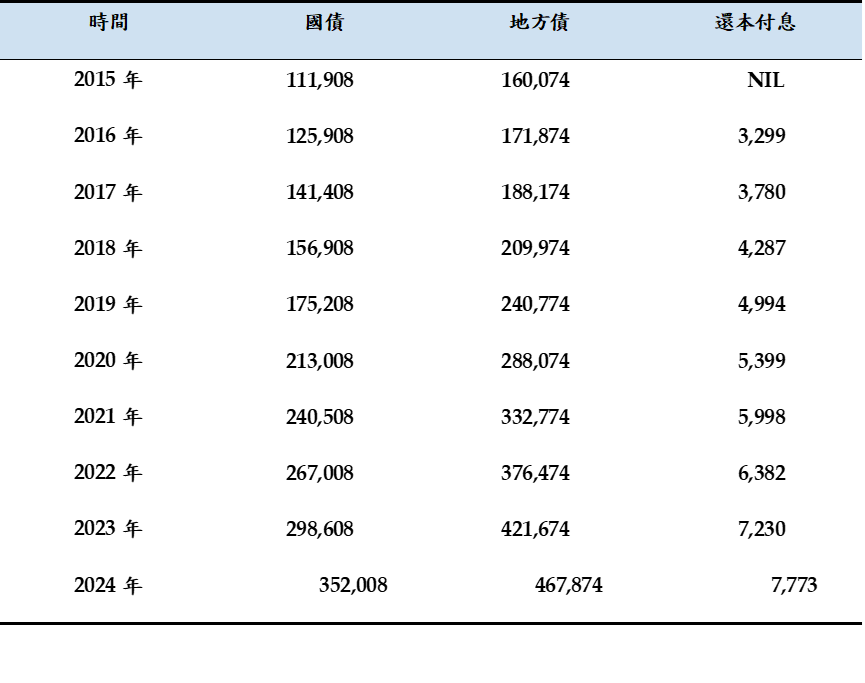

沉重的債務壓縮公共投資空間。如表3所示,2023年底中央國債、地方政府債、地方政府融資平臺(local government financing vehicles, LGFV)──各城市投資建設公司債務(城投債),以及政府和社會資本合作(public-private partnership, PPP)合計955,819億人民幣,較2015年底膨脹3.4倍。所幸的是,外債持有比率甚低(2.4%),尚不致觸發主權債務危機。

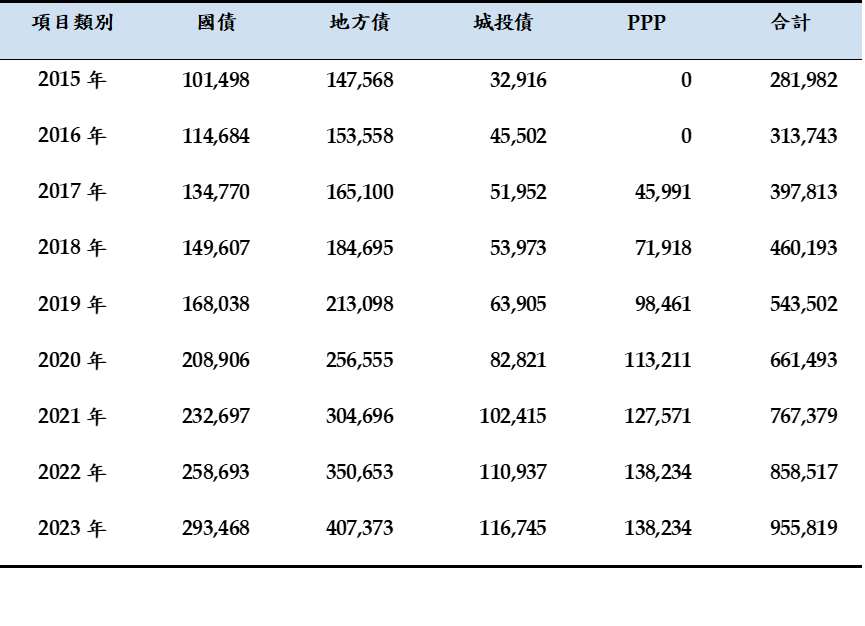

表3 中國大陸政府債務餘額 (單位:億人民幣)

貳、建商負債亦需政府收購

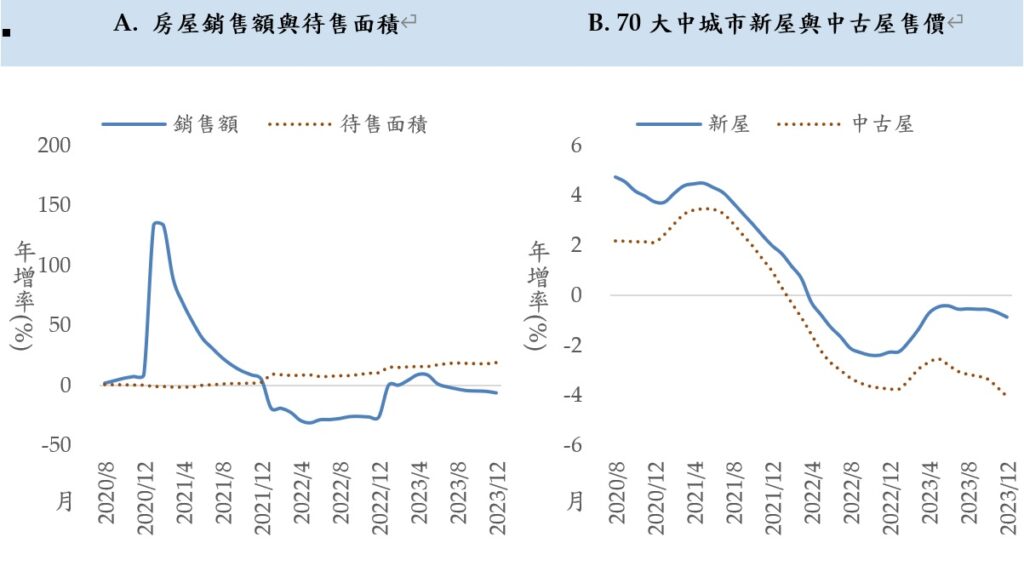

2023年商品房銷售額年減6.5%,連續6個月負成長。商品房待售面積膨脹到67,295萬平方米,年增19.0%,連續14個月兩位數成長。12月70大中城市新建住宅售價年減0.9%,連續21個月負成長;中古屋更為慘澹,12月售價年減4.1%,連續23個月負成長。易言之,中國大陸房市空轉逼近兩年。(見圖2)

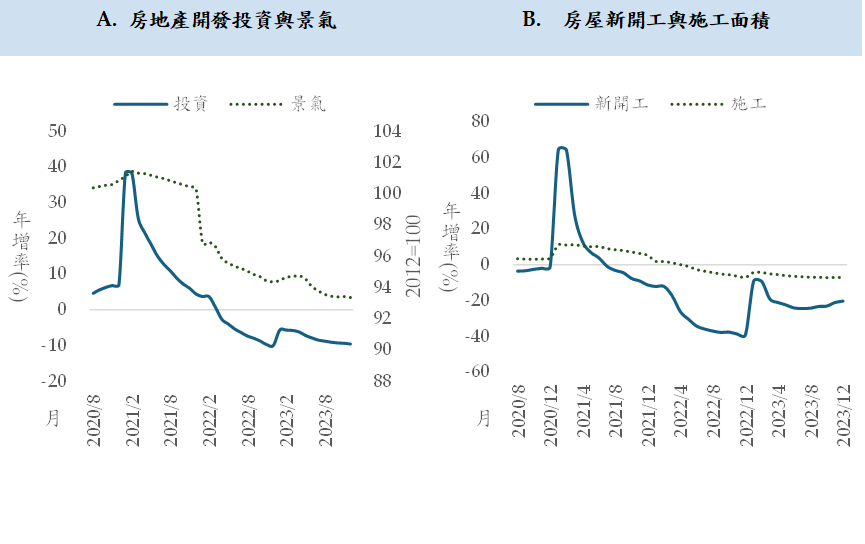

價量齊縮削減建商投資意願。2023年房地產開發投資年減9.6%,連續21個月負成長。景氣指數連續24個月陷於衰退區間。新開工面積年減20.4%,連續30個月負成長。施工面積年減7.2%,連續20個月負成長。投資低靡加劇上游產能過剩;其中,43家大型水泥業者已破產,三分之一的鋼廠也面臨倒閉。(見圖3)

2023年底,於中國大陸與香港上市的181家建商中,已有71家爆發違約;這些企業的負債達15.4兆人民幣,占GDP的12.2%。尤其是,34家陷於虧損狀態,虧損金額介於486─730億人民幣;綠地控股、中交地產與京投發展等10餘家建商為首次虧損。易言之,含括國企萬科在內的餘下建商,也處於違約邊緣。

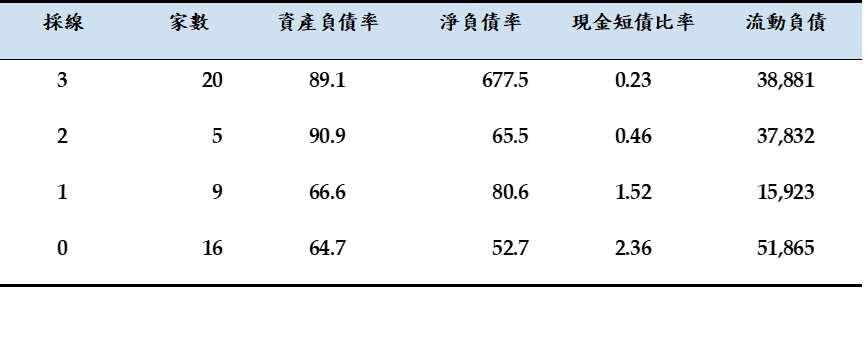

當務之急需撥款1兆人民幣,收購建商負債。如表4所示,34家觸及「三道紅線」的銷售前50大建商,於一年內到期的流動負債,計92,636億人民幣。惟房地產融資協調機制與結構性貨幣政策工具,僅3.6兆人民幣。尤其是,北京當局3月重申「房住不炒」,且明示放任建商破產,顯示房市崩塌箭在弦上。

表4 銷售前50大建商需紓困規模估計 單位:比率(%)、億人民幣

說明:50大上市建商取自2019年銷售額排名,若該建商已下市或停牌,則以次一名遞補。資產負債率、淨負債率與現金短債比率為平均值;其中,46家為2023年6月底、其餘4家為2022年6月底。流動負債為累計值,資料為2023年9月底。

參、政府債務壓縮銀行流動性

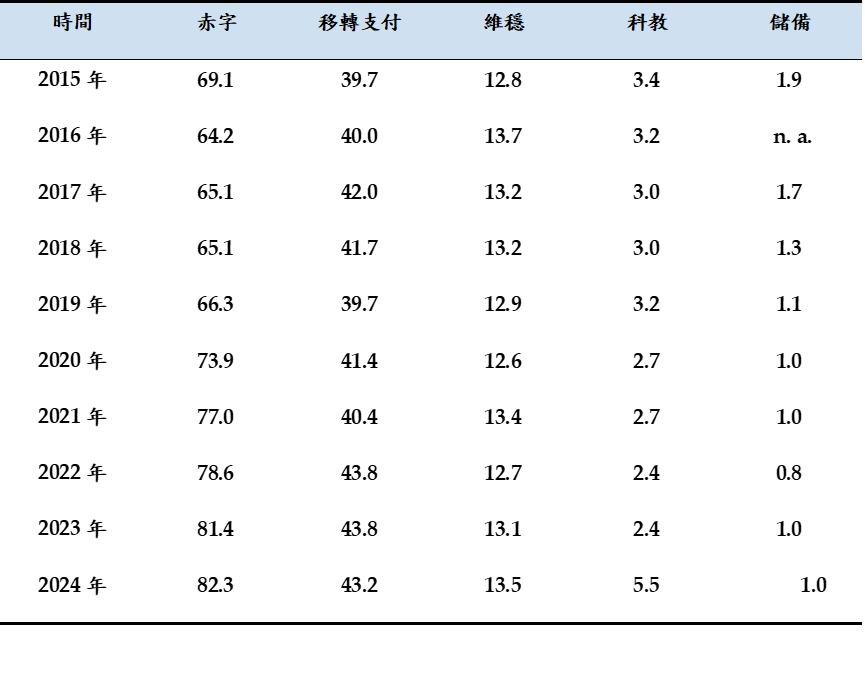

今年中央預算赤字占全國預算赤字的比率,由2016年的64.2%爬升到2024年的82.3%。外交、國防與公共安全預算支出,分別年增6.6%、7.2%與1.4%,合計占預算支出的13.6%,較上年增加0.5個百分點;這勢必排擠經濟建設與社會福利。中央移轉支付占地方預算收入的比率為43.2%,較上年回落0.6個百分點。(見表5)

表5 中國大陸中央預算支出 單位:比率(%)

說明:赤字為中央財政赤字占全國財政赤字的比率。移轉支付為中央移轉支付占地方財政收入的比率。其餘為占中央財政支出的比率。維穩含括外交、國防與公共安全。科教為科學技術與教育。儲備為糧食、原油與關鍵物資。

需說明的是,上年留轉5,000億人民幣特別國債於今年使用,且往後連續數年將發行超長期特別國債;其中,今年為1兆人民幣。北京當局尚加發1兆人民幣的特殊再融資債,且增列38,000億人民幣的專項債。這些債務都未含括於預算赤字,故廣義赤字率達7.7%,超出美國1.4個百分點。(見表6)

表6 中國大陸政府債務限額 單位:億人民幣

。

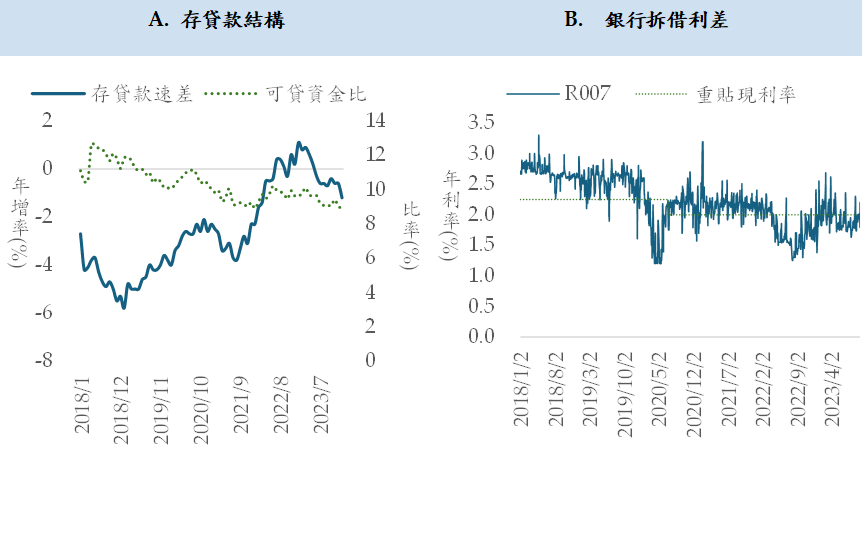

這些政府債務將由金融機構買單。如圖4所示,1月底人民幣放款餘額年增10.4%,高於存款1.2個百分點。扣除7.4%的法定存款準備金率,銀行可貸資金比率降至8.9%,創歷史新低。2月底7天期債券質押式回購利率(R007)收在1.80%,高於重貼現率0.05個百分點,時間長達23日之久,顯示銀行流動性趨緊。

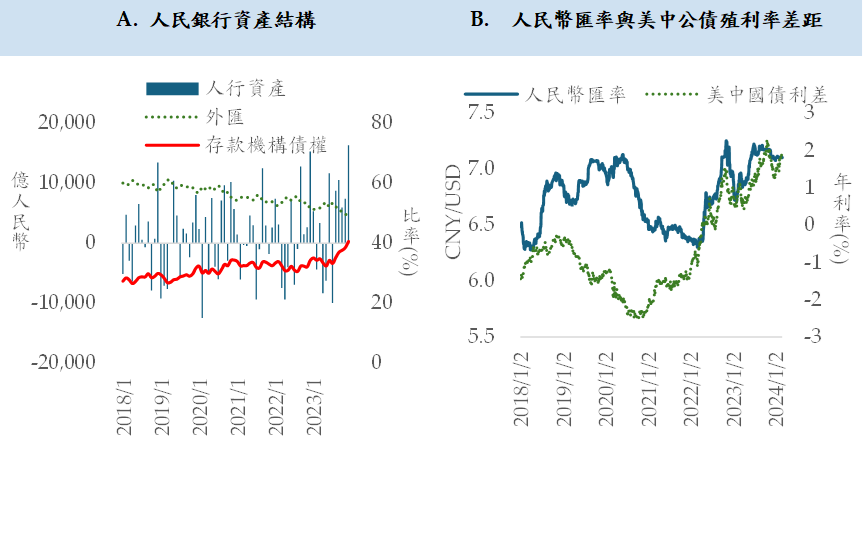

為維持貨幣流動性充裕,人民銀行被迫收購,金融機構持有的政府債權。如圖5所示,自潘功勝就任行長的5個月內,貨幣當局資產急遽擴張至4.9兆人民幣;其中,存款機構債權占比飆升到40.6%;外匯占比則降至48.2%。影響所及,人民幣兌美元即期匯率,走貶至2024年2月底的7.104,較上年同期貶值2.2%。

肆、結論

中國大陸今年經濟成長率設定為5.0%,高於法人機構預期的4.6%,藉此彰顯刺激經濟的決心,進而穩定市場信心。成功關鍵在於投資動能,且仰賴政府與國有企業支撐。準此,預算赤字成長4.6%至40,600億人民幣,疊加特額外債券發行,廣義赤字率上看7.7%,凸顯中共中央經濟工作會議的基調──以進促穩。

問題是,維穩經費持續成長,排擠經濟建設支出。再扣除既定開支,北京當局難以積攢1兆人民幣,以平抑建商負債。故我們可以理解,住房和城鄉建設部強調,破產與重整仍勢在必行。影響所及,今年恐出現大規模的建商倒閉潮,且可能誘發銀行與匯率危機。中國大陸正撞向內外夾擊的完美風暴。

作者為中華經濟研究院第一研究所助研究員

- 中國大陸兩會的經濟政策走向與影響 - 2024 年 4 月 2 日